Займер (ZAYM). Данные на 01.2025. Дивиденды. Перспективы.

Приветствую на канале, посвященном инвестициям! 21.01.2025 были опубликованы операционные данные за 2024 год компании МФК Займер (ZAYM). При этом акции находятся вблизи минимумов. В этом выпуске рассмотрим последние операционные и финансовые результаты, новости, дивиденды, перспективы и риски. Разберемся, стоит ли покупать акции этой компании.Больше информации и свои сделки публикую в Телеграм. О компании.ПАО МФК «Займер» — крупнейшая в России микрофинансовая организация, владеющая высокотехнологичной финтех-платформой. Работает исключительно в онлайне.Основным видом деятельности является альтернативное кредитование, ориентированное на сегмент потребителей с ограниченным доступом к банковским услугам.Является лидером рынка МФО по объему выдач на протяжении последних 5 лет (около 6% рынка). Количество клиентов в базе превышает 17 млн чел. Основные продукты — необеспеченные кредиты: займы до зарплаты PDL (Payday Loan) сроком до 30 дней и объемом до 30 тыс рублей и потребительские займы IL (Installment Loan) сроком 3–6 месяцев и объемом до 100 тыс рублей.В 2024 году Займер запустил собственное коллекторское агенство «Профи».Дочерние компании: ООО МКК «Дополучкино» (также микрофинансовая организация), ООО «ФинТехРобот» (разработка ПО), ООО ПКО «Профи».Конечной контролирующей стороной Компании является Сергей Седов. Free-float составляет 15%.Текущая цена акций.Компания провела IPO в апреле 2024 года по нижней границе диапазона 235₽. И через пару недель началось затяжное снижение. На данный момент котировки на 42% ниже цены размещения. По факту, получается, что основной акционер очень удачно, выгодно и вовремя продал часть своих акций на IPO.В 2025 году акции пробили линию сопротивления нисходящего тренда.Операционные результаты.Данные за 2024 год:Общий объем выдач займов 55,9 млрд (+5,3% г/г).Объем выдач новым клиентам 5,1 млрд (+33% г/г).Объем выдач повторным клиентам 50,8 млрд (+3% г/г).PDL-займы (краткосрок) 37 млрд (-12% г/г).IL-займы (среднесрок) 18,7 млрд (+79% г/г).Рост общего объема выдач последние 2 года фактически стабилизировался. В 2024 году сделан акцент на резкий рост среднесрочных IL-займов. При этом PDL займы снижаются.Отдельно отмечу хороший рост выдач в 4Q 2024: 15 млрд (+9% г/г и + 12% кв/кв).Финансовые результаты.Как быстро и легко разбираться в финансовой отчётности, простыми словами рассказывается в соответствующих видео на наших YouTube и RuTube каналах. Рассмотрим результаты последнего отчета по МСФО за 9М 2024:Чистый процентный доход (ЧПД) 13,7 млрд (-4% г/г);Чистый комиссионный доход (ЧКД) -0,2 млрд (-0% г/г);Прочие доходы (ПД) -0,2 млрд (-2,5х г/г);Чистый операционный доход (ЧОД = ЧПД+ЧКД+ПД) 13,3 млрд (-1,5% г/г);Резервы 4,4 млрд (+63% г/г);Расходы 5,3 млрд (+26% г/г). Из них 2,5млрд (+18%) – расходы на маркетинг.Чистая прибыль (ЧП) 2,7 млрд (-2х г/г).ЦБ последовательно ужесточает ограничения на выдачу займов клиентам с высоким уровнем долга, из-за этого снижаются выдачи у МФО. Но развитие IL-займов позволяет Займеру лучше адаптироваться к изменениям в регулировании. Но по итогам 9М 2024 видим небольшое снижение доходов. А из-за роста расходов и необходимости повышать резервирование, ЧП рухнула в 2 раза.На квартальной диаграмме заметно снижение доходов, начиная с 2023 года. Правда, с 4Q 23 наблюдается постепенное восстановление. Также из-за роста расходов и резервов, ЧП находится под давлением. Но всё же Займер остаётся прибыльной компанией. А во втором и третьем квартале 2024 года ЧП восстановилась почти до значений 2022 года.Баланс.Изменения за 9 месяцев 2024 года:Чистые активы 12,5 млрд (+4%).Кредитный портфель 13 млрд (+5%).Денежные средства 2 млрд (-10%).Суммарные кредиты и займы 0,04 млрд (-23х).Балансовые показатели стабилизировались. Последние два года роста нет.Займер поддерживает с огромным запасом высокий уровень нормативов достаточности в силу того, что в структуре фондирования собственный капитал занимает 99%. Те. компания развивается полностью за счет собственного капитала, что позволяет не зависеть от уровня процентных ставок. И обеспечивает высокий уровень финансовой устойчивости.Рейтинговое агентство «Эксперт РА» 27.02.2024 повысило рейтинг Займера до уровня ruBB+ со стабильным прогнозом.Дивиденды.Займер стремиться выплачивать дивиденды ежеквартально. Согласно дивидендной политике, целевой уровень дивидендов 50% от ЧП.Но пока компания распределяет на дивиденды 100% от ЧП. В частности, 14.01.25 была отсечка по дивидендам за 3Q 2024 в размере 10,51₽. Таким образом, суммарные дивиденды за 9М 24 составили 27,11₽. Это 19% доходности к текущей цене акции. Также менеджмент подчеркивает, что выплата за 4 квартал еще впереди.Перспективы.Кроме выплаты дивидендов, стратегия Займера нацелена и на дальнейший рост бизнеса за счёт развития по всем направлениям: PDL-займы, IL-займы, запуск POS-займов (экспресс займ прямо в торговой точке), второй бренд «Дополучкино», IT платформа, коллекторское агентство. Также возможны сделки по слиянию и поглощению.Согласно исследованиям «Б1», о

Приветствую на канале, посвященном инвестициям! 21.01.2025 были опубликованы операционные данные за 2024 год компании МФК Займер (ZAYM). При этом акции находятся вблизи минимумов. В этом выпуске рассмотрим последние операционные и финансовые результаты, новости, дивиденды, перспективы и риски. Разберемся, стоит ли покупать акции этой компании.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ПАО МФК «Займер» — крупнейшая в России микрофинансовая организация, владеющая высокотехнологичной финтех-платформой. Работает исключительно в онлайне.

Основным видом деятельности является альтернативное кредитование, ориентированное на сегмент потребителей с ограниченным доступом к банковским услугам.

Является лидером рынка МФО по объему выдач на протяжении последних 5 лет (около 6% рынка). Количество клиентов в базе превышает 17 млн чел.

Основные продукты — необеспеченные кредиты: займы до зарплаты PDL (Payday Loan) сроком до 30 дней и объемом до 30 тыс рублей и потребительские займы IL (Installment Loan) сроком 3–6 месяцев и объемом до 100 тыс рублей.

В 2024 году Займер запустил собственное коллекторское агенство «Профи».

Дочерние компании: ООО МКК «Дополучкино» (также микрофинансовая организация), ООО «ФинТехРобот» (разработка ПО), ООО ПКО «Профи».

Конечной контролирующей стороной Компании является Сергей Седов. Free-float составляет 15%.

Текущая цена акций.

Компания провела IPO в апреле 2024 года по нижней границе диапазона 235₽. И через пару недель началось затяжное снижение. На данный момент котировки на 42% ниже цены размещения. По факту, получается, что основной акционер очень удачно, выгодно и вовремя продал часть своих акций на IPO.

В 2025 году акции пробили линию сопротивления нисходящего тренда.

Операционные результаты.

Данные за 2024 год:

- Общий объем выдач займов 55,9 млрд (+5,3% г/г).

- Объем выдач новым клиентам 5,1 млрд (+33% г/г).

- Объем выдач повторным клиентам 50,8 млрд (+3% г/г).

- PDL-займы (краткосрок) 37 млрд (-12% г/г).

- IL-займы (среднесрок) 18,7 млрд (+79% г/г).

Рост общего объема выдач последние 2 года фактически стабилизировался. В 2024 году сделан акцент на резкий рост среднесрочных IL-займов. При этом PDL займы снижаются.

Отдельно отмечу хороший рост выдач в 4Q 2024: 15 млрд (+9% г/г и + 12% кв/кв).

Финансовые результаты.

Как быстро и легко разбираться в финансовой отчётности, простыми словами рассказывается в соответствующих видео на наших YouTube и RuTube каналах.

Рассмотрим результаты последнего отчета по МСФО за 9М 2024:

- Чистый процентный доход (ЧПД) 13,7 млрд (-4% г/г);

- Чистый комиссионный доход (ЧКД) -0,2 млрд (-0% г/г);

- Прочие доходы (ПД) -0,2 млрд (-2,5х г/г);

- Чистый операционный доход (ЧОД = ЧПД+ЧКД+ПД) 13,3 млрд (-1,5% г/г);

- Резервы 4,4 млрд (+63% г/г);

- Расходы 5,3 млрд (+26% г/г). Из них 2,5млрд (+18%) – расходы на маркетинг.

- Чистая прибыль (ЧП) 2,7 млрд (-2х г/г).

ЦБ последовательно ужесточает ограничения на выдачу займов клиентам с высоким уровнем долга, из-за этого снижаются выдачи у МФО. Но развитие IL-займов позволяет Займеру лучше адаптироваться к изменениям в регулировании. Но по итогам 9М 2024 видим небольшое снижение доходов. А из-за роста расходов и необходимости повышать резервирование, ЧП рухнула в 2 раза.

На квартальной диаграмме заметно снижение доходов, начиная с 2023 года. Правда, с 4Q 23 наблюдается постепенное восстановление. Также из-за роста расходов и резервов, ЧП находится под давлением. Но всё же Займер остаётся прибыльной компанией. А во втором и третьем квартале 2024 года ЧП восстановилась почти до значений 2022 года.

Баланс.

Изменения за 9 месяцев 2024 года:

- Чистые активы 12,5 млрд (+4%).

- Кредитный портфель 13 млрд (+5%).

- Денежные средства 2 млрд (-10%).

- Суммарные кредиты и займы 0,04 млрд (-23х).

Балансовые показатели стабилизировались. Последние два года роста нет.

Займер поддерживает с огромным запасом высокий уровень нормативов достаточности в силу того, что в структуре фондирования собственный капитал занимает 99%. Те. компания развивается полностью за счет собственного капитала, что позволяет не зависеть от уровня процентных ставок. И обеспечивает высокий уровень финансовой устойчивости.

Рейтинговое агентство «Эксперт РА» 27.02.2024 повысило рейтинг Займера до уровня ruBB+ со стабильным прогнозом.

Дивиденды.

Займер стремиться выплачивать дивиденды ежеквартально. Согласно дивидендной политике, целевой уровень дивидендов 50% от ЧП.

Но пока компания распределяет на дивиденды 100% от ЧП. В частности, 14.01.25 была отсечка по дивидендам за 3Q 2024 в размере 10,51₽. Таким образом, суммарные дивиденды за 9М 24 составили 27,11₽. Это 19% доходности к текущей цене акции. Также менеджмент подчеркивает, что выплата за 4 квартал еще впереди.

Перспективы.

Кроме выплаты дивидендов, стратегия Займера нацелена и на дальнейший рост бизнеса за счёт развития по всем направлениям: PDL-займы, IL-займы, запуск POS-займов (экспресс займ прямо в торговой точке), второй бренд «Дополучкино», IT платформа, коллекторское агентство. Также возможны сделки по слиянию и поглощению.

Согласно исследованиям «Б1», объемы рынка МФО должен удвоится с 2022 по 2027 год, т.е. ожидается рост примерно на 15% в год.

И менеджмент Займера в марте 2024 года подтверждал планы роста на 15%. Но как мы видели, по факту рост выдачи был +5% г/г. Также плановая ЧП 2024г. была на уровне 6,8 млрд (+11% г/г). Но, как мы видели, за 9М заработано только 2,7 млрд. Очевидно, что и здесь факт будет существенно ниже прогноза. Скорей всего ЧП 2024 будет на уровне 4 млрд.

Риски.

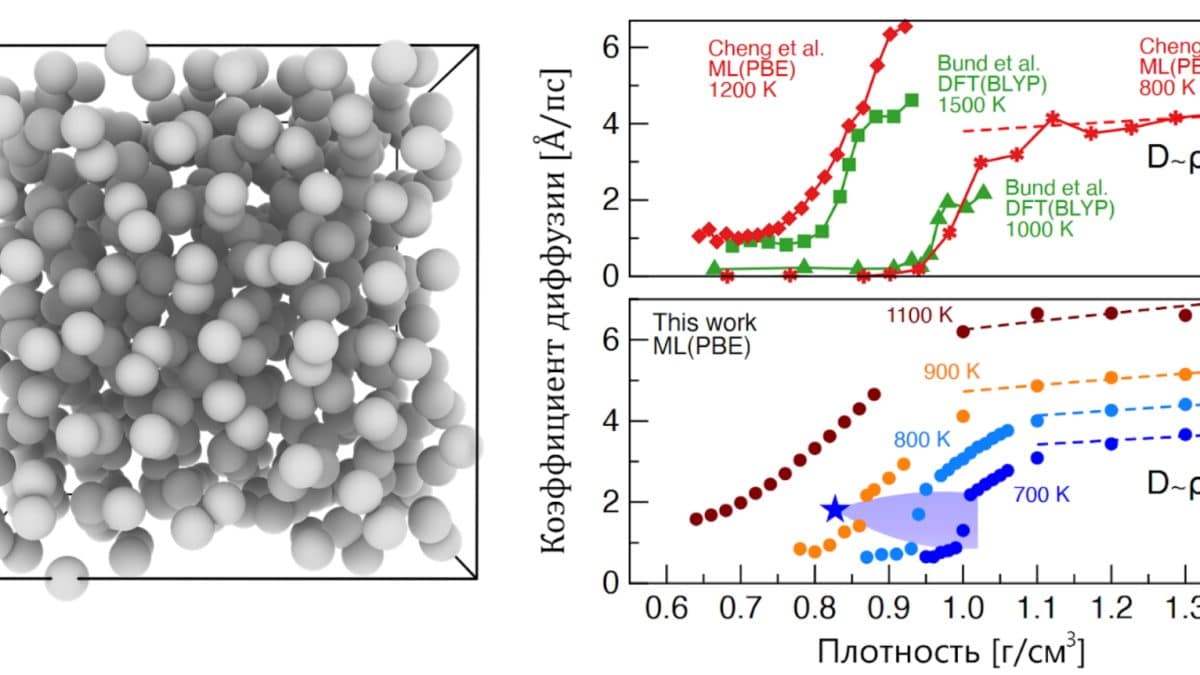

- Рост уровня риска кредитного портфеля (см рисунок). Рынок МФО довольно сложен, у Займера низкое качество кредитного портфеля. В частности, доля дефолтных кредитов 79%.

- Регуляторное давление на отрасль МФО. И предстоящее реформирование отрасли чувствительнее всего скажется на секторе классических беззалоговых МФО, кредитующих физлиц.

- Повышение размера судебных пошлин в несколько раз с 09.09.24. Влечет за собой увеличение издержек на взыскание.

- Замедление экономики и снижение доходов населения может привести к увеличению дефолтов по займам.

- Высокая конкуренция.

Мультипликаторы.

- Капитализация = 14 млрд (цена акции = 136 ₽);

- P/E = 3,8; fwd P/E 2024 = 3;

- P/B = 1,1;

- ROE = 29%; ROA = 23%.

Мультипликаторы невысокие, но с другой стороны, Сбер оценивается также. И дивиденды бы у них были примерно одинаковые, если бы Займер выплачивал их исходя из 50% ЧП, а не 100%, как сейчас.

Выводы.

Займер — крупнейшая в России МФО, владеющая высокотехнологичной финтех-платформой.

Общий объем выдач займов в 2024 году вырос всего на +5% г/г. Финансовые результаты 9М 2024 снизились. Балансовые показатели стабилизировались.

Доля собственного капитала в фондировании выросла до 99%. Из-за этого нормативы достаточности на высоких значениях. Финансовое положение устойчивое.

Компания распределяет 100% ЧП на дивиденды. Доходность за 9М 2024 составляет 19%.

Стратегия компании предусматривает дальнейший рост. Согласно исследованиям «Б1», рост рынка МФО составит примерно 15% в год. Но Займер в 2024 году вырос только на 5%, также итоговая ЧП 2024 года будет почти в 2 раза ниже прогноза компании.

Риски: ужесточение нормативов ЦБ, рост размера судебных пошлин, низкое качество кредитного портфеля, конкуренция.

Мультипликаторы невысокие. Если исходить из того, что бизнес компании будет в дальнейшем расти по 10% в год, то расчетная справедливая цена 165₽.

Пока не покупал акции данной компании. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы: